Repowers angestammtes Geschäft ist noch knapp positiv — oder knapp negativ. Das Auslandgeschäft, besonders das Segment Italien, ist jedoch tiefrot und droht den ganzen Konzern in den Abgrund zu reissen. Dies ist aus einer Analyse des Geschäftsberichts 2016 zu schliessen. Das ist keine gute Nachricht, denn es ist davon auszugehen, dass erstens alle der nunmehr vier Grossaktionäre gerade der neuen Unternehmensstrategie zugestimmt haben und, dass zweitens weiterhin jeder Grossaktionär ein Vetorecht gegen Änderungen der strategischen Ausrichtung hat. Das Italiengeschäft könnte darum für die Repower zur Fallgrube werden.

Repowers Ergebnis vor Zinsen, Ertragssteuern und Abschreibungen (EBITDA) lag im Jahr 2015 in Italien praktisch bei null (plus 2,4 Millionen). Werden planmässige Abschreibungen berücksichtigt — aber noch keine Sonderfaktoren — ist das Italiensegment defizitär. (Segmentberichterstattung, S. 99 des Geschäftsberichts 2015; Vorjahr S. 100) 1

Für eine Beurteilung der Performance von Repower Italien gibt es jedoch noch einige andere Punkte zu berücksichtigen, die primär anderswo im Geschäftsbericht zu finden sind und das Urteil nicht verbessern.

Seltsame Werbung für Energiedienstleistungen von Repower in Italien. Ein Geschäft, das bisher nicht vom Fleck kommt. Es würde dazu wohl andere Stimuli brauchen, als diejenigen, welche die Repower Italien auf ihre potenziellen Kunden projiziert. | Don’t try this at work. Video Clips von Repower Italien. Das Original dieses Clips ist hier (youtube) und hier (vimeo). Cache.

Das Finanzergebnis (-71 Millionen, S. 66) wird pauschal dem Gruppenergebnis angelastet (S. 99). Ein grosser Anteil des schlechten Finanzergebnisses dürfte jedoch auf das Auslandgeschäft zurückzuführen sein. Auf eine entsprechende Frage antwortete der CFO an der GV 2016, dass rund 10 (negative) Millionen aus dem Finanzergebnis dem Italiensegment zugerechnet werden müssten. 2

Wegen «Wertänderungen auf zu Handelszwecken gehaltenen Wertschriften» ist ein Minusbeitrag von 22,4 Millionen entstanden (S. 66). Wenn der Wertschriftenhandel der Absicherung des internationalen Geschäfts dient — und andere Gründe wären kaum zu rechtfertigen —, dann ist da wohl etwas schief gegangen und solche Verluste sind bei der Beurteilung der Segmentperformance dem Auslandgeschäft anzulasten. Dazu erklärte der CFO, dies sei auf das Schweizer Geschäft, bzw. die Währungs- und Zinsabsicherung zurückzuführen, welche wegen sinkender Zinssätze gelitten habe. 3

Repower spekulierte auf steigende Energiepreise, wohl um drohende Verluste bei diesem Szenario im Handel aufzufangen, und musste deshalb der Gegenpartei eine Barsicherheit von 81,2 Millionen leisten (S. 103). Dies betrifft nicht 2015, sondern war im 2016, ist aber signifikant genug, dass es im Geschäftsbericht 2015 festgehalten wurde. Es lässt für das laufende Jahr nichts Gutes ahnen. Die Risiken solcher Absicherungsgeschäfte müssten auch dem internationalen Geschäft, wenn nicht dem Italiengeschäft, angelastet werden. Auch dies betreffe nicht das italienische Geschäft, sagte der CFO an der GV, sondern das aus der Schweiz geführte Handelsgeschäft. Warum allerdings das Schweizer Handelsgeschäft solche Vereinbarungen abschliesst, wurde nicht erörtert. 4

Seltsame Werbung für Energiedienstleistungen von Repower in Italien. Dass das Geschäft dort in einer tiefen Krise steckt, wäre ein Grund, um bei Repower durch die Decke zu gehen. | Don’t try this at work. Video Clips von Repower Italien. Das Original dieses Clips ist hier (youtube) und hier (vimeo).

Entgegen der Behauptung im Geschäftsbericht (S. 15) sind 12 Millionen abgeschriebene Debitoren nicht im EBIT des Segments „Markt Italien“ verbucht, sondern in den übrigen Segmenten. Ohne diese Beschönigung wäre das Ergebnis des Segments Italien um weitere 12 Millionen negativer. Offenbar fallen in Italien systematisch jährlich Millionenverluste wegen Zahlungsausständen an (verbleibende Ausstände ganze Gruppe, S. 62.). Die Frage, warum diese Verluste in der Segmentberichtersattung (S. 99) statt dem Segment Italien den „übrigen Segmenten“ angelastet worden waren, wurde stillschweigend nicht beantwortet. Eine Antwort blieb aus, obschon die Frage, wie alle anderen Fragen, sowohl schriftlich eingereicht als auch mündlich gestellt worden war. 5

Trotz der 12 Millionen Abschreiber auf Debitoren, und obwohl die Zahlungsausstände um rund 8,4 Millionen Euro reduziert wurden (S. 15), sind die Zahlungsausstände noch sehr erheblich: 21,5 Millionen stehen länger als 180 Tage aus (S. 62). 6

Repower hat auf dem Projekt in Saline Joniche mindestens 33 Millionen Franken wertberichtigt. Dies ist eine horrende Summe, die Fragen aufwirft (Quelle: Geschäftsberichte, gemäss Zusammenstellung). 7

Das Gaskraftwerk Teverola steht noch immer mit einem Wert von 100 Millionen in den Büchern der Repower (S. 71). Ob für dieses Werk noch so viel gelöst werden kann, ist mit gutem Grund zu bezweifeln. 8

CEO Kurt Bobst sagte in der GV 2016, er äussere sich aus verständlichen Gründen nicht über den Wert oder die Preisvorstellung, sagte aber, er teile aber meine Meinung nicht, dass das Kraftwerk nur noch 10 bis 20 Millionen Wert sei.

Seltsame Werbung für Energiedienstleistungen von Repower in Italien. Dass das Geschäft bisher nicht abhebt, sollte bei den Grossaktionären für Schweissausbrüche sorgen. | Don’t try this at work. Video Clips von Repower Italien. Das Original dieses Clips ist hier (youtube) und hier (vimeo).

Trotz erklärter Absicht, der führende Energiedienstleister zu werden (auch in Italien), ist das Einkommen aus diesen Aktivitäten in Italien fast vernachlässigbar klein (maximal 2,2 Millionen) und trotz auffälligem Aufwand rückläufig (2014: maximal 2,8 Millionen). („Übriger betrieblicher Ertrag – Dritte“, S. 99 und S. 100). Die Frage, welcher Anteil der 67 Millionen „übriger Aufwand“ in Italien Werbekosten seien, wurde stillschweigend nicht beantwortet. 9

In der Schweiz summiert sich der „übrige betriebliche Ertrag“ dagegen auf bemerkenswerte 45 Millionen und nimmt zu (im Jahresvergleich um 18 Millionen). Anders als in Italien wird in der Schweiz offenbar erfolgreich am Ausbau der Dienstleistungen gearbeitet (S. 99 und 100). Die Einkünfte aus Dienstleistungen sind in der Schweiz gemäss einer an der GV 2016 gezeigten Darstellung tatsächlich hoch und zunehmend, wenn auch nicht so hoch wie die genannten gesamten Einnahmen aus allen „übrigen Tätigkeiten“.

Im Vergleich zum Italiengeschäft, ist das angestammte Geschäft der Repower in der Schweiz noch hoffnungsvoll, obschon es durch die Zuweisung von Altlasten erschwert wird:

- Der Pflichtbezug von Strom aus AKW-Beteiligungen ist zu einer Hypothek geworden, was dank dem Lobbyskandal der Alpiq auch durch die Strombranche selbst verkündet wird. Diese „Hypothek“ ist, so wurde auf Anfrage bestätigt, dem Segment Markt Schweiz zugeordnet. 10

- Der langfristige Vertrag mit der Grischelectra ist in schlechten Zeiten ebenfalls eine zusätzliche Erschwernis für Repower — wenn er auch für den Kanton Graubünden vorteilhaft ist. Diese Hypothek belastet das Segment Markt Schweiz jährlich mit mehreren Millionen Franken. (Die Problematik Grischelectra wird in diesem Artikel genauer beschrieben.)

- Trotz dieser Hypotheken aus alten Zeiten schneidet das Segment Schweiz bemerkenswert gut ab. Getrübt ist es allerdings durch das miserable Finanzergebnis (-71 Millionen, S. 66), das primär eine Folge des umfangreichen Handelsgeschäfts ist, denn die Zinsbelastung macht mit 20 Millionen nur einen bescheidenen Teil des Finanzergebnisses aus.

Dass Repower bisher nicht in sehr wesentlichem Mass Wertberichtigungen an alten Wasserkraftwerken vornahm, weist darauf hin, dass diese Werke werthaltig sind und das traditionelle Geschäft der ehemaligen Rätia Energie bislang tragfähig ist. 11

Seltsame Werbung für Energiedienstleistungen von Repower in Italien. Die Repower, die sich durch die jüngste Kapitalerhöhung bestärkt auf Wasserkraft stützen will, aber sich nur mit Mühe über Wasser hält, scheint auch in diesem Clip einiges auf ihre potenziellen Kunden zu projizieren. | Don’t try this at work. Video Clips von Repower Italien. Das Original dieses Clips ist hier (youtube) und hier (vimeo).

Der Geschäftsbereich der alten Rätia wäre schwierig, aber wohl noch in Ordnung, oder zumindest in Ordnung zu bringen, wenn der internationale Stromhandel mit seinen Risiken heruntergefahren wird. Repower Italien zieht dagegen den Konzern in den Abgrund. 12

In Italien wurde durch die Repower im Jahr 2015 mehr an Wert vernichtet, als dem Wert des Stroms aus den Wasser- und Atomkraftwerken entspricht. (Vgl. Anmerkung 20)

Allerdings gibt es auch beim Ergebnis der Gruppe und des Segments Schweiz Punkte, die für die Beurteilung der aktuellen zukünftigen Ertragskraft nicht offenkundig, aber zu berücksichtigen sind.

In den USA produziert die Sonne für rund 5 Cents und in Indien rund 6,3 Rappenäquivalenten pro Kilowattstunde, in Dubai für 3 US Cents. Und sie liefert besser über die Zeit verteilt Strom als ein Laufwasserkraftwerk, das deutlich teurer als zu diesen Preisen produziert. (Vgl. Anmerkung 13)

Die Wasserkraft wird vielleicht nie mehr ausreichend rentabel werden, dass sich neue Kraftwerke rechnen und sich sehr konsequente Erneuerungen rechtfertigen lassen. Die Repower sollte diesbezüglich ausnahmsweise der Alpiq folgen oder mindestens eine Strategie entwickeln, die das Risiko Wasserkraft beschränkt. Es ist keine solche Absicht erkennbar. Ganz im Gegenteil: Die neuen Grossaktionäre EKZ und UBS scheinen geradezu auf Wasserkraft fixiert zu sein, der Kanton Graubünden sowieso. 13

Seltsame Werbung für Energiedienstleistungen von Repower in Italien. Die bestärkte Fixierung auf Wasserkraft und Italien könnte für die Zukunft der Repower ein grosses Hindernis darstellen. | Don’t try this at work. Video Clips von Repower Italien. Das Original dieses Clips ist hier (youtube) und hier (vimeo).

Im Zusammenhang mit der Kapitalerhöhung und dem Einstieg von EKZ und UBS als Grossaktionäre wurde nicht nur die Ausrichtung auf Wasserkraft bestärkt, sondern auch das Festhalten am defizitären Italiengeschäft. Hat jeder der nun vier Aktionäre ein Vetorecht gegen eine erneute strategische Neuausrichtung — und dies ist oder war oder ist im Vertrag zwischen Axpo und Graubünden der Fall —, könnte sich die neue Aktionärsstruktur für das Überleben der Repower als grosses Handicap erweisen.

Man kann nur hoffen, dass der für Repower zuständige Regierungsrat Mario Cavigelli endlich aus dem Bett fällt, aufwacht und realisiert, dass er bei Repower — organisierte Verantwortungslosigkeit zum Trotz — eben doch verantwortlich ist, sich für die Probleme der Repower interessiert und schliesslich Verantwortung übernimmt. (Vgl. Anmerkung 13)

Eine Reserve, deren Auflösung 2015 vorgenommen wurde (im Geschäftsbericht auf S. 107 und 112), war wegen einer gerichtlichen Auseinandersetzung mit der ElCom gebildet worden, was im Geschäftsbericht nicht steht, aber von Repower auf Anfrage erklärt wurde. Die Auflösung fliesst auf der Ertragsseite ins Ergebnis 2015 ein, das also ohne dieses Ereignis um 53,8 Millionen schlechter ausgefallen wäre. Und, vermutlich um den Streit mit der ElCom beizulegen, musste die Repower die Tarife für die gefangenen Kunden in Graubünden signifikant senken, kann diese Kunden also nicht mehr so sehr ausquetschen wie in vergangenen Jahren. 14

Ob ein Dienstleister mit faktischer Staatsgarantie ein nicht nur für Repower, sondern auch für eine liberale Volkswirtschaft das richtige Konzept ist, wurde fälschlicherweise bisher nie diskutiert. Im Vordergrund steht die Rettung des Unternehmens. 15

Eine staatliche Rettung kann oder konnte sich die Repower vielleicht vom Kanton Graubünden erhoffen. Von der Axpo, bzw. von den Axpo-Kantonen, einschliesslich der EKZ kann dies nicht erwartet werden. Von der UBS auch nicht. Da Graubünden nun viel weniger Aktienanteil hält als bisher, dürfte auch der Anreiz für den Kanton schwinden, der Repower in der Not beizustehen. 16

Dass die Repower den Um- und Ausbau des Kraftwerks Morteratsch, das eine sichere Rendite verspricht, nicht selbst und allein schultert, weist darauf hin, dass Repowers Handlungsspielraum nur noch sehr beschränkt ist, was sich auch mit neuem Kapital nur vorübergehend ändern wird, es sei denn, die strukturellen Verlustquellen werden bei Repower eliminiert. 17

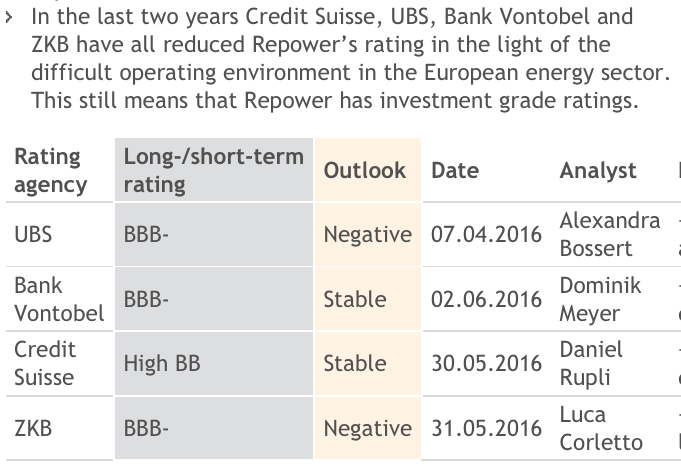

Die Kapitalerhöhung durch UBS und EKZ kommt zur rechten Zeit, denn mindestens die Credit Suisse bewertet die Repower nicht mehr mit einem dreifachen B, was normalerweise als „investment grade“ gilt. Ohne ausreichend gute Ratings dürfte für Repower die Aufrechterhaltung des gefährlichen und sehr substantiellen Handelsgeschäfts schwierig werden. 18

Die Graubündner Kantonalbank GKB hat einen Kredit der Repower über 50 Millionen frühzeitig verlängert, zu sehr günstigen Konditionen, wie es scheint (S. 114). Dies dürfte ein erster Schritt zur Rettung der Repower durch den Kanton sein, der schon vor der Kapitalerhöhung erfolgte. 19

Es lässt sich eigentlich nicht mehr leugnen: Das Segment Italien ist nicht mehr haltbar, ausser es gelingt der Repower, laufend neues Geld aufzutreiben, um die Verluste in Italien zu kompensieren. 20

Von Synergie zwischen den Segmenten Schweiz und Italien kann jedenfalls keine Rede sein, aber es ist genau davon die Rede. 21

Die Frage, warum das Italiengeschäft ausgebaut statt zurückgefahren wird, wurde an der Generalversammlung 2016 stillschweigend nicht beantwortet. (VR Präsident Rikli ging aber auf eine weitere konkrete Frage betreffend des Italiengeschäfts ein. Vermutlich ging Rikli, und geht das kürzlich erweiterte Besitzerkonsortium, davon aus, dass Repower Italien eines Tages wieder Gewinn beisteuern könnte. Vgl. weiter unten.)

Zusammenfassend kann gesagt werden: Das angestammte Geschäft der ehemaligen Rätia Energie ist schwierig, aber noch bemerkenswert erfolgreich. Das Ausland- und besonders das Italiengeschäft kann sich die Repower aber nicht mehr leisten. Weiss der Verwaltungsrat überhaupt, wie es um Repower Italien steht? Das wäre anzunehmen, aber es gibt berechtigte Zweifel, dass der nun scheidende Rikli es wusste. 22

VR Präsident Rikli sagte schon an der GV 2015, das Geschäft in Italien sei sehr innovativ und profitabel. Der Halbjahresbericht, der kurz darauf erschien, bewies allerdings frühere Befürchtungen, dass dies nicht zutrifft. Wenn man es über die Jahre anschauen würde, sagte Rikli, der demnächst ersetzt wird, sei die Profitabilität des Italiensegments gegeben. Es mag sein, dass in manchen Boomjahren der Stromwirtschaft das Italiensegment der Repower Gewinne abwarf. Aus dem Protokoll der Generalversammlung 2007 geht jedoch hervor, dass schon der Aufbau des Geschäfts in Italien der Gruppe Kosten verursachte. Es wurde die Firma Dynameeting übernommen, aber damit (jedenfalls vorerst) kein Geld verdient.

Schliesslich sind die Bonuszahlungen an die Geschäftsleitung zurückgegangen. Noch immer wurden aber 62’000 Franken an variablen Vergütungen ausbezahlt. Es stellt sich die Frage, ob der Italienchef Fabio Bocchiola noch von einer Bonuszahlung profitierte. VR Präsident Eduard Rikli ging explizit nicht auf diese Frage ein. Es würden keine Details zu den Boni bekannt gegeben, sagte Rikli. 23

Repower macht in Italien auffällig viel Werbung, besonders für das Firmenimage und für Dienstleistungen, die jedoch offenbar kaum nachgefragt werden. Es könnte unter anderem auch an der Art liegen, wie Repower in Italien wirbt — nicht nur im Internet, sondern auch im Fernsehen, zur besten Sendezeit. 24

Seltsame Werbung für Energiedienstleistungen von Repower in Italien. Die Repower unterstellt in Italien ihren potenziellen Kunden, den „Boss“ nicht ernst zu nehmen. | Don’t try this at work. Video Clips von Repower Italien. Das Original dieses Clips ist hier (youtube) und hier (vimeo).

Und es stellt sich die Frage, ob Repower in Italien mit dem sich trotz bemerkenswertem Kerbholz noch im Amt befindlichen „Boss“ ernst genommen werden kann. Kurt Bobst wollte explizit nicht auf die an der letzten Generalversammlung gestellte Frage eingehen, was es noch brauche, bis man bei Repower einsehe, dass sich das Unternehmen von seinem Italienchef Fabio Bocchiola trennen müsse.

Anmerkungen

Anmerkung 1

^ Mit planmässigen Abschreibungen (12,6 Millionen, S. 99) ist das Italiengeschäft bereit um rund 10 Millionen im Minus. Das Finanzergebnis (-71 Millionen, S. 66) ist darin jedoch nicht enthalten. Es wird dem Gruppenergebnis angelastet (S. 99). Selbst wenn nur ein kleiner Teil des Finanzergebnisses dem Italiengeschäft angelastet werden müsste, und Sonderfaktoren ausgeklammert werden, ist das Ergebnis des Segments „Markt Italien“ tiefrot.

^ zurück zum Haupttext

Anmerkung 2

^ Beim Finanzergebnis der Repower mit einem Minus von 71 Millionen, betreffen nur gerade 20 Millionen (S. 66) Kapitalzinsen. Der Nettowert des Zinsaufwands beträgt knapp 17 Millionen. Welcher Anteil des Finanzergebnisses von minus 71 Millionen dem Segment Markt Italien anzulasten wäre, kann aus den Zahlen nicht zuverlässig abgeschätzt werden. Ein Teil der Kapitalzinsen müsste bestimmt dem Italiengeschäft zugeordnet werden. Der Anteil der langfristigen Vermögenswerte in Italien beträgt knapp 20%. Das Finanzergebnis wird jedoch durch andere Positionen dominiert, die mehrheitlich auf das internationale Geschäft zurückzuführen sein dürften.

^ Zurück zum Haupttext

Anmerkung 3

^ In den Details zum Finanzergebnis sind unter der Position «Wertänderungen auf zu Handelszwecken gehaltenen Wertschriften» minus 22,4 Millionen aufgeführt (S. 66) und gleich darunter, unter «Währungsumrechnung», wird ein weiterer Verlust von diesmal 34,4 Millionen ausgewiesen. Das sind beides hohe Verluste, die sehr wesentlich zum schlechten Jahresabschluss beitragen. Ein Kommentar zu diesem Wertverlust auf zu Handelszwecken gehaltenen Wertschriften konnte aber im Geschäftsbericht an keiner einzigen Stelle aufgefunden werden. Sollten die „zu Handelszwecken gehaltenen Wertschriften“ der Absicherung des Handelsgeschäfts dienen? Das muss vermutet werden, denn wozu sonst sollte die Repower mit Wertschriften handeln? Oder vielleicht dienten sie der Beschränkung des Währungsrisikos, was vielleicht vertretbar wäre? Der Verlust auf Wertschriften hat wohl mit dem vermeidbaren Teil des Auslandgeschäfts zu tun, wenn nicht direkt mit dem Italiengeschäft, und müssten ggf. diesem entsprechend angelastet werden. In der Segmentberichterstattung, wie sie Repower macht, geht dies unter, weil das Finanzergebnis in der Segmentberichterstattung nur gesamthaft beim Gruppenergebnis einfliesst (S. 99).

^ zurück zum Haupttext

Anmerkung 4

^ Unter „Ereignisse nach dem Bilanzstichtag“, S. 103 des GB 2015 ist vermerkt, dass nach dem Jahresabschluss eine Barsicherheit im Umfang von EUR 81,2 Millionen geleistet wurde. Es macht für ein im Handel tätiges Unternehmen, das mittelfristige Lieferverträge abschliesst, wie die Repower es tut, Sinn, sich gegen steigende Energiepreise abzusichern. Sonst macht derartiges Hedging keinen Sinn, denn ein armer Mann sollte nicht ohne sehr guten Grund ins Casino gehen. Allerdings wären die Kosten für solches Hedging dann wohl auch dem Italiengeschäft anzulasten. Und es handelt sich um sehr grosse Beträge. Der CFO Kessler sagte an der Generalversammlung, die Barhinterlegung sei aufgrund eines Handelsvertrags erfolgt, der von der Schweiz aus abgeschlossen wurde. Wir können auf den nächsten Jahresabschluss gespannt sein. Wenn die Energiepreise weiter sinken, dürfte sich dieses Hedging im Ergebnis von 2016 niederschlagen. Es stellt sich die Frage, inwiefern die Liquidität der Repower solche Geschäfte noch zulässt, denn die Kreditlinien der Repower (S. 62), die sich mit einem Rating zum Teil unterhalb von Investment-Grade kaum verbessern dürften, könnten ggf. durch solche Verluste weiter belastet werden. Für 2015 schrieb die Repower: „[…] sowie eine konsequente Hedging-Strategie federten die negativen Auswirkungen der tiefen Marktpreise ab.“

^ zurück zum Haupttext

Anmerkung 5

^ Im Geschäftsbericht 2015 steht auf S. 15: „Im Segment «Markt Italien» resultierte 2015 ein operatives Ergebnis (EBIT) von – 60 Millionen Franken (nach Sonderfaktoren). Darin enthalten sind Wertminderungen von 50 Millionen Franken auf dem Gaskraftwerk Teverola sowie von 12 Millionen Franken auf älteren überfälligen Debitoren aus dem Vertriebsgeschäft Italien.“ In der Segmentberichterstattung (Seite 99) werden diese 12 Millionen nicht explizit ausgewiesen und sie scheinen dort nicht den Wertminderungen des Segments Italien zugeordnet worden zu sein. Nach Anfrage hat Repower bestätigt, dass diese Wertminderung nicht wie im Geschäftsbericht behauptet wird, in der Ergebnisberichterstattung des Segments Markt Italien abgebildet sind. Vielmehr wurden diese Verluste den „Übrigen Segmenten und Aktivitäten und Konsolidierung“ zugeordnet, was das Ergebnis des Segments Italien beschönigt. Ohne diese Beschönigung wäre das Ergebnis des Segments Italien um weitere 12 Millionen negativer. Es scheint, dass in Italien systematisch jährlich Debitorenverluste in mehrfacher Millionenhöhe anfallen. Ende 2015 standen noch immer 21,5 Millionen Franken Zahlungen länger als 180 Tage aus, 17 Millionen davon länger als 360 Tage (ganze Gruppe, S. 62).

^ zurück zum Haupttext

Anmerkung 6

^ Die Summe der nicht wertgeminderten Forderungen, die mehr als 180 Tage überfällig sind, betrug am Jahresende 2015 21,5 Millionen. Dieser Betrag ist u. a. wegen der vorgenommenen Wertminderung von 12 Millionen, von 41 Millionen im Vorjahr, zurückgegangen (S. 62). Es scheint, dass besonders in Italien alljährlich mehrere Millionen an Debitorenverlusten anfallen. Auch diese müssen oder müssten dem Segment Italien angelastet werden. Und es macht den Anschein, dass die mandatierten Verkaufsberater keinen ausreichenden Anreiz haben, auf Geschäfte mit Kunden mit schlechter Zahlungsmoral zu verzichten. Auf einen entsprechende Frage wurde an der Generalversammlung geantwortet, die Verkäufer erhielten nur Provisionen, wenn die Kunden die Rechnungen bezahlen. Bemerkenswert ist auch, dass, Zufall oder nicht, die Repower den Zahlungsausständen in Italien erst Aufmerksamkeit schenkte, als von Aussen darauf hingewiesen worden war.

^ zurück zum Haupttext

Anmerkung 7

^ Repower hat mindestens 33 Millionen Franken Investitionen in das Projekt Kohlekraftwerk Saline Joniche als Verlust abgeschrieben. Eher sind es rund 40 Millionen. Dieser Aufwand für die Projektierung eines Kraftwerks, das vielleicht noch nicht einmal die Hälfte des Bewilligungsparcours absolviert hat, und an dem sich die Repower mit nur 20% beteiligen wollte, ist gigantisch. Zum Vergleich: Repower war während fast der ganzen Bewilligungsphase mit 51% am Projekt Kohlekraftwerk in Brunsbüttel beteiligt gewesen, am Schluss mit immer noch über 35% hat aber einen Abschreiber von vergleichsweise sehr bescheidenen 7 Millionen hinnehmen müssen, als das Projekt mit praktisch allen Bewilligungen in der Hand aufgegeben wurde. Es muss sich in Saline Joniche um eine sensationell verschwenderische Art von Projektierung gehandelt haben. Und sie ist noch nicht vorbei, denn, noch immer hält die Repower die Mehrheit an der Projektgesellschaft SEI S.p.A.

Obschon an der Generalversammlung gesagt wurde, die SEI werde liquidiert, weigert sich die Repower beharrlich, die Frage zu beantworten, ob diese Liquidation das Ende des Projekts in Kalabrien bedeute. Warum die Repower keine Stellung zu dieser Frage nimmt, ist merkwürdig.

Man muss sich fragen, wohin die gigantischen rund 40 Millionen in Saline Joniche flossen. Warum hat die Repower die Kosten für die Entwicklung von Saline Joniche asymmetrisch bis fast einseitig geschultert, z. B. das Grundstück, wie es scheint, allein gekauft, ist eine andere Frage, die sich in diesem Zusammenhang stellt.“

^ zurück zum Haupttext

Anmerkung 8

^ Das Total der langfristigen Vermögenswerte des Segments Italien beträgt 147 Millionen Franken, davon sind 139 Millionen Sachanlagen (S. 99). Der grösste Teil davon, 100 Millionen (S. 71), betrifft Teverola. Nachdem auf Teverola bereits rund 107 Millionen wertberichtigt wurden und zweifellos in erheblichem Mass auch reguläre Abschreibungen auf das Gaskraftwerk vorgenommen wurden, sind weitere Wertberichtigungen auf Teverola nicht auszuschliessen. Alpiq hat kürzlich beim Verkauf eines neuen Kraftwerks mit 400 Megawatt in Frankreich nur noch 45 Millionen lösen können, vermutete rund 10% der Investitionssumme. Die Axpo scheint anfangs Jahr einen Block ihres Gaskraftwerks Sparanise, wie Teverola in der Nähe von Neapel, sang- und klanglos auf Eis gelegt zu haben. Die Axpo will ihre Gaskraftwerke in Italien mit 1,6 Gigawatt Kapazität verkaufen (Reuters) aber keinen Zeitplan nennen. Enel will innerhalb von fünf Jahre 13 Gigawatt Kraftwerke stillegen. „Will irgendwer ein Kraftwerk?„, fragt The Economist. Dies lässt kaum Zweifel darüber aufkommen, dass Repowers Mehrheitsbeteiligung in Teverola (244 MW) weitgehend wertlos ist, obschon sie in Repowers Buchhaltung noch mit 100 Millionen bewertet ist.) Ausserdem zeigen die Zahlen: Repower hatte wahrscheinlich in Teverola deutlich mehr als eine Million Franken pro Megawatt investiert, also mehr als für solche Kraftwerke üblich ist und mehr als zum Teil angegeben wurde. (Es fragt sich, wieviel Repower in ihre Mehrheitsbeteiligung in Teverola tatsächlich investiert hatte.) Natürlich handelt es sich bei einer Wertminderung (50 Millionen im vergangenen Jahr auf Teverola) um einen aussergewöhnlichen Vorgang. Dennoch: Werden die insgesamt 107 Millionen Wertminderungen auf Teverola auf knapp 10 Jahre verteilt, während derer das Gaskraftwerk in Betrieb war, beeinträchtigt dies die Beurteilung der Ergebnisse und der (mangelnden) Leistungsfähigkeit des Segments Italien signifikant. Bereits wirbt Repower mit ihrer neuen Strategie, die auf 100% erneuerbare Stromproduktion setzt, in der jüngsten Kommunikation heisst es allerdings nur noch, der Verkauf von Teverola werde geprüft. Wo steht die Repower mit ihrem Plan zur Veräusserung des Gaskraftwerks in Teverola? Gibt es eine Preisvorstellung? Glaubt man bei Repower für Teverola noch rund 100 Millionen lösen zu können? Wenn nicht, warum wurde der Wert des Gaskraftwerks nicht stärker gemindert? “ Kurt Bobst erklärte an der GV 2016, die Veräusserung von Teverola sei weit fortgeschritten — was erfahrungsgemäss bei Repower aber nicht viel bedeutet, auch die Veräusserung der AKW Beteiligungen sei weit fortgeschritten, hiess es. Bobst wollte sich nicht über die Erlöserwartung äussern und stellte in Abrede, das Kraftwerk sei nur noch 10 bis 20 Millionen wert.

^ zurück zum Haupttext

Anmerkung 9

^ Die Position „Übriger betrieblicher Ertrag – Dritte“ (S. 99) beinhaltet gemäss spezifischer Auskunft der Repower nach Anfrage die Erträge aus Dienstleistungen. In Italien wies diese Position im 2014 einen bescheidenen Betrag von 2,8 Millionen aus (S. 100), der im 2015 sogar noch auf 2,2 Millionen zurückging. Das sind fast kleingewerbliche Dimensionen und die Entwicklung ist negativ. Im Jahresbericht steht zur Entwicklung der Dienstleistungen in Italien jedoch fett: „2015 legte Repower Italien den Fokus noch stärker auf Energie-Services für ihre Kundinnen und Kunden und erweiterte ihr Produkt- und Dienstleistungsangebot.“ Repower hat, so liess das Unternehmen durch die Medien verlauten, die Absicht, in der Schweiz und in Italien zum grössten Energiedienstleitster aufzusteigen. Wenn die Entwicklung in Italien so weitergeht, gibt es jedoch etwa im Jahr 2019 mehr Dienstleistungsangebote von Repower Italien mit wohlklingenden Namen wie „VAMPA, „Verde Dentro“, „eFFettiva“ „FOCUS“ und „organismoperfetto“, als Euro Einkünfte aus diesen Angeboten und schicke Ladestationen vom Typ „Palina“ und „Bitta“ kombiniert. Der Betriebsaufwand Dritte ohne Energie betrug dagegen in Italien satte 67 Millionen Franken. Es wäre weiterhin interessant zu erfahren, welchen Anteil daran der Werbeauftritt von Repower Italien für Dienstleistungen hat, ein auffälliger Aufwand, der offenbar kaum Wirkung entfaltet.

^ zurück zum Haupttext

Anmerkung 10

^ Dank der Lobbyarbeit der Alpiq wurde nun auch durch die Strombranche bekannt, dass AKW nicht rentabel sind. Repower bezieht wesentliche rund 330 Gigawattstunden aus AKW in der Schweiz und in Frankreich. (Eine graphische Darstellung von Repowers Energiequellen gibt es in diesem Artikel.) Gemäss Auskunft von Repower sind die Verluste aus den AKW Beteiligungen dem Segment Markt Schweiz angelastet. (Ausser ggf. Zinsen sind wohl im Finanzergebnis untergebracht und in der Segmentberichterstattung, S. 99, nur dem Gruppenergebnis angelastet.)

^ zurück zum Haupttext

Anmerkung 11

^ Während sich die Exponenten der Strombranche gegenseitig mit der orchestrierten Behauptung zu überbieten versuchen, die Wasserkraft sei nicht mehr wirtschaftlich, zeigen die Zahlen der Repower ein anderes Bild. Während die regulären Abschreibungen des Segments Markt Schweiz 33 Millionen betrugen, hat die Repower ausser auf dem neuen Kraftwerk Taschinas (rund 16 Millionen) auf die alten Wasserkraftwerke noch kaum Wertberichtigungen vorgenommen (Ladral und Ferrera zusammen 3,4 Millionen, jedoch wurde rund die Hälfte davon in der zweiten Jahreshälfte durch Aufwertungen rückgängig gemacht). Auf gescheiterte Projekte in Italien und das Kraftwerk Teverola wurden dagegen in jüngster Zeit 154 Millionen wertberichtigt. Trotz der Hypothek, die wegen des Vertrags mit der Grischelectra besteht, betrug das Ergebnissaldo rein nur aus Energieverkäufen und -einkäufen des Segments Markt Schweiz bemerkenswerte 107 Millionen. Dies bedeutet, dass die älteren, weitgehend abgeschriebenen Wasserkraftwerke der Repower noch knapp bis gut über die Runden kommen. (Das von Poschiavo aus betriebene Energiehandelsgeschäft war im Jahr 2015 auch in Ordnung, es war jedenfalls nicht desaströs verlustreich.) Hingegen fressen in Italien die Betriebskosten den Energieertrag praktisch auf. Selbst ohne Sonderabschreibungen — aber mit regulären Abschreibungen — ist das Italiengeschäft der Repower tiefrot (S. 99). Es wird noch tiefer rot, wenn ein Anteil des Finanzergebnisses dem Italien-Segment angelastet wird.

^ zurück zum Haupttext

Anmerkung 12

^ Der Wert, den der Strom aus Wasser- und Atomkraftwerken — ca. 1’150 GWh, der Geschäftsbereich der alten Rätia Energie — an der Europäischen Strombörse mindestens hat (23 Euro pro MWh, also gegen 30 Millionen Franken), geht direkt oder indirekt bei Repower Italien verloren.

Eine andere Beurteilung der Performance und der längerfristigen Tragfähigkeit des Segments Markt Schweiz führt zu einem ähnlichen Ergebnis: Das EBITDA des Segments Markt Schweiz liegt bei plus 66,5 Millionen. Dies genügt um die Kapitalkosten zu begleichen, die für dieses Segment unter 20 Millionen liegen, planmässige Abschreibungen vorzunehmen (17,2 Millionen) und auch Ersatzinvestitionen sind noch möglich. Selbst wenn das angestammte Geschäft bereits verlustreich ist oder es zu werden droht: Wären wegen der expansiven Strategie nicht über 300 Millionen Franken verschwendet worden, könnte die alte Repower — die Rätia Energie, sozusagen — eine sehr lange Durststrecke problemlos durchstehen. Wäre dieses Geld rechtzeitig in subventionierte Wind- oder Sonnenenergieanlagen in Deutschland oder Italien investiert worden, wäre die Repower heute ein blühendes und angesehenes Unternehmen.

^ zurück zum Haupttext

Anmerkung 13

^ Während das einst grosse Vorbild der Repower, die Alpiq, begriffen hat, dass die Wasserkraftwerke vielleicht nie mehr signifikant Gewinn abwerfen werden, jedenfalls nicht mehr gesamterneuert werden können, sondern zu Verlustmaschinen zu werden drohen, ausser ihre Produktion kann gefangenen Kunden aufgezwungen werden, wurde auf Repower und in einem Leserbrief bereits hingewiesen. Allerdings wartet man bei Repower und fast generell in Graubünden vergeblich auf diese Einsicht. (Einzig der ehemalige Repower Mitarbeiter Andy Kollegger hat es gewagt, seine Meinung diesbezüglich erstaunlich kurzfristig zu revidieren und sich öffentlich dazu zu äussern.) Die Einsicht wird bei Repower wahrscheinlich dann kommen, wenn es zu spät ist und niemand diese Kraftwerke noch übernehmen will. Man braucht sich darüber allerdings nicht zu sehr zu wundern, wenn der effektiv oberste Verantwortliche der Repower, Regierungsrat Mario Cavigelli, die Wasserkraft für eine der „am günstigsten und effizientesten herstellbaren Energien“ hält und behauptet, und wohl glaubt, die Wasserkraft produziere „etwa sechsmal günstiger als die Photovoltaik und viermal günstiger als der Wind“. Herr Cavigelli: Typische Stromkaufverträge schliessen zur Zeit bei rund achteinhalb Eurocent in Deutschland und rund siebeneinhalb in Brasilien ab. In den USA sind es rund 5 Cents und in Indien rund 6,3 Rappenäquivalente pro Kilowattstunde, in Dubai 3 US Cents. Und die Sonne liefert besser über die Zeit verteilt Strom als ein Laufwasserkraftwerk, das deutlich teurer als zu den genannten Preisen produziert. Bei dieser Art von verzerrter Wahrnehmung und Fehleinschätzung ganz zuoberst in der Repower braucht man sich über die Zahlen der Repower nicht zu wundern und betreffend der Zukunftsaussichten der Repower keine Illusionen zu machen. Man kann nur hoffen, dass der für Repower zuständige Regierungsrat Mario Cavigelli endlich aus dem Bett fällt, aufwacht und realisiert, dass er bei Repower — organisierte Verantwortungslosigkeit zum Trotz — eben doch verantwortlich ist, sich für die Probleme der Repower interessiert und schliesslich Verantwortung übernimmt.

^ zurück zum Haupttext

Anmerkung 14

^ Im 2015 wurden Rückstellungen für Marktrisiken und weitere nicht mehr notwendige Positionen bei den Passiven aufgelöst, was zu einer Verbesserung des Resultats um 53,8 Millionen führte, zu finden als Position «Übrige ausserordentliche, einmalige, periodenfremde Erträge» in der Erfolgsrechnung (S. 107) und auch in der Anmerkung 3 zur Jahresrechnung auf Seite 112 des Geschäftsberichts. Dieser Vorgang wurde im Geschäftsbericht etwas unter Gebühr gewürdigt, ist in den Texten des Geschäftsberichts nicht erwähnt. Im Vorjahr wies Repower in dieser Position vergleichsweise sehr bescheidene 4,3 Millionen aus. Gemäss Auskunft von Repower nach Anfrage betrifft diese Auflösung der Reserven die Auseinandersetzung mit der ElCom, die im 2015 beigelegt wurde. Repower hatte von den kleinen Endkunden in Graubünden, den sogenannten gefangenen Kunden, jahrelang sehr hohe Anschlussgebühren verlangt. Repower hat diese Gebühren deutlich gesenkt. Wenn die Rückstellung diese Auseinandersetzung betrifft, zeigt die Höhe der Rückstellung und die Anpassung der Tarife, dass sich die Verantwortlichen bei Repower bewusst waren, wie sehr sie mit ihren Tarifen das Recht strapazierten. Die Zeche dafür bezahlten die kleinen Stromkunden der Repower in Graubünden. In Zukunft wird es der Repower nicht mehr möglich sein, die kleinen Stromkonsumenten im Heimatkanton derart zu melken. Jedenfalls: Das Resultat der Repower wäre ohne die Auflösung dieser Reserve um bemerkenswerte 53,8 Millionen schlechter. Und es stellt sich für kommende Geschäftsabschlüsse diese Frage: Um wieviel gehen oder gingen die Einnahmen der Repower zurück, weil den gefangenen Kunden in Graubünden Strom zu günstigeren Tarifen geliefert wird, beziehungsweise günstigere Anschlussgebühren verrechnet werden, um den Konflikt mit der ElCom zu beseitigen oder zu vermeiden?

^ zurück zum Haupttext

Anmerkung 15

^ Repower soll weitgehend zu einem Dienstleistungsunternehmen werden. Anders als bei der Stromwirtschaft, besonders in der Zeit, als noch kein freier Markt vorgesehen war, gibt es keinen Grund, warum der Staat ein Dienstleistungsunternehmen, das im freien Markt agiert, besitzen und faktisch begünstigen soll. Es würde mich interessieren, wie die beiden bisher wichtigsten Personen im Verwaltungsrat der Repower, Eduard Rikli und Martin Schmid, die neue Ausrichtung der Repower als Dienstleistungsunternehmen mit ihrer liberalen Gesinnung vereinbaren.

(Und vielleicht könnte man sich diese Frage auch einmal beim der Repower überschwänglich freundlich gesinnten Bündner Gewerbeverband stellen. Spätestens, wenn die Rettung der Repower durch den Kanton offiziell wird, wird sich die Öffentlichkeit diese Frage stellen oder auch gerne jetzt, nachdem Zürcher sich für ein Butterbrot bei der heruntergewirtschafteten Repower einkaufen konnten.)

Ob der Dienstleistungsbereich nachhaltig, weil haltbar ist, muss sich noch zeigen. Allerdings gibt es auch in diesem Bereich im Vergleich zu Italien einen Vorteil für das Geschäft der Repower in der Schweiz. Letzteres ist näher an den Aufgaben eines Energieproduzenten und -lieferanten als in Italien, wo klassische gewerbliche Energiedienstleistungen im Vordergrund stehen.

^ zurück zum Haupttext

Anmerkung 16

^ Wenn es zu einer Rettung der Repower kommt, muss die Mitverantwortung der Axpo diskutiert werden. Wegen der Verschwiegenheit des Verwaltungsrats und dem mehrheitlich geheimen Aktionärsbindungsvertrag kann diese Verantwortung durch Aussenstehende nicht beurteilt werden. Fast sicher ist einzig, dass die Axpo nicht in jeder Hinsicht wegen des Geschäftsgebarens der Bündner Verwaltungsräte begeistert ist, worüber hier berichtet wurde. Es sollte in Graubünden davon ausgegangen werden, dass der Axpo die Repower und die Bündner Aktionäre in ihrer Gesamtheit reichlich egal sind.

(Als übrigens die Axpo-Tochter EGL von der Börse genommen wurde, um vollständig in den Konzern integriert zu werden, machte die Axpo den Kleinaktionären ein faires Kaufangebot. Hingegen haben gerade die beiden Grossaktionäre Graubünden und Axpo die Repower-Aktien von der Börse genommen, ohne den Kleinaktionären ein Kaufangebot zu machen. Nach der Ankündigung der Dekotierung ist der Repower Aktienwert an der Swiss Exchange um rund die Hälfte eingebrochen. Dies ist aber faktisch natürlich Sache der Grossaktionäre, nicht der Repower selbst, und muss ggf. den Grossaktionären vorgeworfen werden. Dass die Aktien der Repower noch weiterhin ausserbörslich organisiert gehandelt werden, ist für Publikumsaktionäre mit einer wesentlichen Anzahl Aktien ein kleiner Trost.)

^ zurück zum Haupttext

Anmerkung 17

^ Das Kraftwerk Morteratsch soll durch Um- und Ausbau KEV-fähig werden (Kostendeckende Einspeisevergütung). KEV begünstigte Kraftwerke zeichnen sich gemäss der zugehörigen Repower Medienmitteilung durch eine angemessene, sichere Rendite aus. Die Erneuerung wird mehrheitlich von der Reichmuth Infrastruktur Schweiz finanziert, welche die Mehrheit am Kraftwerk halten wird. Es stellt sich die Frage: Ist die Repower nicht mehr ausreichend kreditwürdig, um den Umbau eines Kraftwerks selbst zu tragen, selbst wenn dieses Kraftwerk dank der Investition und Subventionen zu einer risikolosen Geldquelle wird? Oder war die Renditeerwartung im Fall Morteratsch für Repower nicht ausreichend hoch?

^ zurück zum Haupttext

Anmerkung 18

^ Mindestens die Credit Suisse beurteilt sogar gemäss der Tabelle, welche die Repower auf ihrer Website publiziert (eingesehen am 3. Juni 2016) das Unternehmen nicht mehr als „investment grade“. HighBB wird von der Credit Suisse so beschrieben: „High BBB, Mid BBB, Low BBB – obligor’s capacity to meet its financial commitments is adequate, but adverse economic/operating/financial circumstances are more likely to lead to a weakened capacity to meet its obligations“. Repower schreibt jedoch (3. Juni 2016): „Die Repower-Ratings befinden sich nach wie vor auf Investment Grade-Niveau.“ Dies ist eine ziemliche Strapazierung der Wahrheit. Korrekter ist die Darstellung des Kreditratings in Englisch: „This still means that Repower has investment grade ratings.“ (Dies bedeutet, Repower hat immer noch investment grade Ratings.)

Die UBS ratet die Repower noch als investment grade. Es ist fraglich, ob das signifikante Handelsgeschäft überhaupt noch aufrecht erhalten werden kann, wenn Repower nicht mehr durchgängig als „investment grade“ gilt.

^ zurück zum Haupttext

Anmerkung 19

^ Die vorgezogene Verlängerung des Kredits der GKB über 50 Millionen zu wohl guten Konditionen — die Aufstellung auf S. 114 lässt vermuten, dass der Kredit zu 3,36% gewährt wurde, obschon nicht mehr alle Analysten die Repower als „investment grade“ bewerten — ist wohl ein erster Schritt hin zu einer Rettung der Repower durch den Kanton Graubünden. Jedoch ist die sehr günstige 200 Millionen Anleihe abgelaufen und für Repower dürfte die Refinanzierung nun sehr schwierig werden, ausser es gelingt dem Konzern schnell wieder, zuverlässig in den Bereich schwarzer Zahlen zu gelangen. Wie das geschehen soll, solange Repower am kolossal defizitären Italiengeschäft festhält, bleibt offen. Gibt es bei Repower einen Plan, wie der Konzern mit dem Segment Italien am Bein wieder in schwarze Zahlen gelangen soll?

^ zurück zum Haupttext

Anmerkung 20

^ Auch die Zahlen der Segmentberichterstattung zeigen ein positives EBIT des Segments Markt Schweiz. Die Auslandgeschäfte und das desaströse Finanzergebnis, das zweifellos mit dem Auslandgeschäft zusammenhängt — das zumindest ist prinzipiell zu hoffen —, reisst den Konzern weit in die roten Zahlen. In Italien wurde durch die Repower im Jahr 2015 mehr an Wert vernichtet, als dem Wert des Stroms aus den Wasser- und Atomkraftwerken entspricht. Die rund 1’150 Gigawattstunden, welche die Repower in eigenen Wasserkraftwerken und Beteiligungen an Wasser- und Atomkraftwerken produziert, hat an der Europäischen Strombörse einen Wert von rund 30 Millionen Franken. Das EBITDA des Segments ‚Markt Italien‘ betrug plus 2,4 Millionen. Werden jährliche Debitorenverluste berücksichtig, dürfte das Ergebnis bereits rot sein. Werden planmässige Abschreibungen berücksichtigt, ist das Ergebnis bei rund minus 10 Millionen. Werden nur noch etwa 20 Millionen aus dem Finanzergebnis dem Segment angelastet — das ist plausibel, wenn auch das Doppelte der 10 Millionen, die der Finanzchef der Repower behauptete, denn fast 5 Millionen des Finanzergebnisses betreffen allein Kapitalzinsen für die Italienischen Aktiven —, dann ist der Verlust schon auf der Höhe der erwähnten 30 Millionen. Dabei sind noch keine Wertberichtigungen eingeflossen, die es über die letzten Jahre hinweg sehr signifikant gab und auch in Zukunft anfallen werden, etwa, weil das Gaskraftwerk mit immer noch 100 Millionen bewertet ist.

^ zurück zum Haupttext

Anmerkung 21

^ Ungeachtet dessen, dass auch schon der Aufbau des Italien-Segments verlustreich war, würde man bei aller Vernunft den schnellstmöglichen Abbau des Italiengeschäfts erwarten. Die deklarierte Absicht der Repower Führung ist aber gegenteilig: „in beiden Ländern [Schweiz und Italien] will das Bündner Energieunternehmen das Dienstleistungsangebot in den Bereichen Energiemanagement, Sicherheit, Effizienz und Mobilität ausbauen und ihren Vertrieb stärken; in Italien wird sie dazu auch ihr Agentennetz erweitern.“ (S. 11). Ausserdem steht im Jahresbericht gleich anschliessend: „Die Aktivitäten in den beiden Ländern ergänzen sich, weshalb Repower Synergien zwischen den beiden Märkten erzielen kann.“ Angesichts der Zahlen des Geschäftsberichts kann man sich über diese Aussage nur wundern. Oder meinen der CEO Kurt Bobst und der Verwaltungsratspräsident mit „Synergie“ den Umstand, dass ein Segment vernichtet, was das andere Segment erwirtschaftet? Ein solches Verhältnis ist nicht synergetisch, sondern parasitär. Es kann auch nicht ins Feld geführt werden, das Ergebnis mit den angestammten Produktionsanlagen der alten Rätia Energie (Wasser- und Atomkraft) wäre ohne das Italiengeschäft schlechter: Die Produktion aus Atom- und Wasserkraftwerken beträgt rund 1’150 Gigawattstunden. Würde das Bündner Unternehmen diesen Strom praktisch schlechtestmöglich an der Europäischen Strombörse zu extrem tiefen 23 Euro pro Megawattstunde verkaufen, resultierten immer noch Einkünfte von 29 Millionen Franken, genug um Kapitalzinsen, Wasserzinsen und ein wenig (ganz wenig) Löhne zu bezahlen. Selbst bei diesem Geschäftsmodell, das in verschiedener Hinsicht nicht der Realität entspricht, denn u. a. muss Repower nicht allen Strom schlechtmöglichst verkaufen, wäre der Handlungsspielraum nahe bei Null. Abschreibungen oder Unterhalt wären kaum mehr möglich. Was sich Repower aber eindeutig nicht mehr leisten kann, ist ein verlustreiches Auslandgeschäft.

^ zurück zum Haupttext

Anmerkung 22

^ Bereits an der Generalversammlung 2015 sagte der Präsident des Verwaltungsrats, Eduard Rikli, auf eine kritische Anfrage, das Italiengeschäft sei „sehr innovativ und profitabel“. Zwei Monate später ging das erste Halbjahr 2015 zu Ende. Wie bereits früher berichtet, zeigte es bereits der Halbjahresbericht 2015 ausreichend: Riklis Behauptung hätte falscher kaum sein können. (War Rikli an der GV 2015 nicht informiert gewesen oder hat er bewusst die Unwahrheit gesagt, war in der Generalversammlung 2016 gefragt worden.) Der Bericht des ganzen Jahres 2015 lässt bereits keinen Interpretationsspielraum mehr zu.

^ zurück zum Haupttext

Anmerkung 23

^ Der Geschäftsbericht beschreibt, dass 50% der variablen Vergütungen vom Erreichen qualitativer Ziele (von „persönlichen Leistungszielen“) abhängt (S. 34). Kurt Bobst hat keine variable Vergütung erhalten, hat also wohl keines seiner persönlichen Leistungsziele erreicht und die Firmenperformance liess keine Bonuszahlung zu. Ein anderes Mitglied der Geschäftsleitung muss also diese Bonuszahlung erhalten haben — oder mehrere Mitglieder einen Teil davon. Es wäre bemerkenswert, wenn trotz der Verluste von Repower Italien der Chef dieses Bereichs, Fabio Bocchiola, eine variable Vergütung einsteckte.

^ zurück zum Haupttext

Anmerkung 24

^ In einer jungen Kampagne von Repower Italien gibt es über die Website organismoperfetto.it eine Serie von Videos mit dem Titel «Don’t try this at work!» zu sehen. Es braucht keine grosse Kenntnisse in Psychologie, um zu ahnen, dass diese Videos, in denen Repower Italien potenzielle Kunden verhöhnt, kaum positive Wirkung entfalten. Man fragt sich, wie Kurt Bobst diese Kampagne zulassen konnte. Die an der GV gestellte Frage, was Bobst oder Rikli veranlasste, diese Werbung zu billigen, wurde stillschweigend übergangen. Das Beantworten von Fragen gehörte unter Rikli nie zu den Stärken der Repower.

^ zurück zum Haupttext